Arvottaminen on hyvin vakiintunutta tiedettä, joka seisoo vankalla teoreettisella perustalla. Ei ole siis kyse monitulkintaisesta asiasta, jossa monet kilpailevat teoriat jylläisivät, vaan vakiintunut tiede, jonka toimivuudesta vallitsee laaja yhteisymmärrys. Pääperiaate on yksinkertainen: Minkä tahansa investoinnin arvo, oli kyseessä sitten projekti tai kokonainen yritys, on sen tuottamien nykyhetkeen diskontattujen vapaiden kassavirtojen summa. Englanniksi puhutaan ’Discounted cash flow model’:sta, eli DCF:stä.

Käytäntö ei kuitenkaan heijasta vakiintunutta teoriaa. Yrityskentässä näkee käytettävän mitä erinäisimpiä tapoja ja malleja, joilla projekteja tai yrityksiä arvotetaan vapaiden kassavirtojen sijaan. Eikä se ole edes välttämättä huono asia. Ihminen toimii enimmäkseen heuristiikalla, eli nyrkkisäännöin, ja parhaimmillaan nyrkkisäännöt mahdollistavat nopeasti tehtävän arvioinnin. Useimmiten myös päädytään samaan lopputulokseen, kuin monimutkaisemmalla mallilla.

Ongelma onkin siinä, että erilaisissa heuristisissa malleissa tehdään rajuja yksinkertaistuksia. Yksinkertaistukset ovat ihan perusteltuja, niin kauan kun yksinkertaistetaan epärelevantteja asioita pois, jotta olennaiseen keskittyminen olisi helpompaa. Jos ymmärrystä ei kuitenkaan ole siitä, mitä milloinkin on yksinkertaistettu pois, kasvaa riski arvotettavan projektin luonteen poiketessa totutusta, että onkin nimenomaan yksinkertaistettu olennaisia asioita pois ja investointi menee reisille.

Takaisinmaksuaika johtaa helposti harhaan

Luultavasti vielä tänä päivänäkin käytetyin malli investointien arvottamiseen ja vertailuun on takaisinmaksuajan menetelmä. Sen idea on tehdä investointipäätös sen perusteella, kuinka nopeasti projektin vaatima alkuinvestointi on palautunut voittoina kokonaisuudessaan. Niin kauan kuin projektit tuottavat kohtuullisen tasaisesti tai vertailtavat projektit ovat pitoajoiltaan suurin piirtein samanpituisia, saattaa nyrkkisääntö usein johtaa oikeaan ratkaisuun. Kuitenkin aina kun nämä ennakkoehdot eivät täyty, kasvaa riski täydelliseen virheinvestointiin.

Kassavirtamenetelmä, sitä vastoin, toimii täysin riippumatta projektien pituuksien erosta, projektien riskitasojen eroista tai muista haasteista, joihin takaisinmaksumenetelmä kompastuu.

Sijoittamisen puolella takaisinmaksuaikamenetelmää vastaa P/E-luku (osakekohtaisen hinnan ja osakekohtaisen tuloksen suhde) ja osinkotuottokerroin, joiden liiallinen tuijottaminen johtaa myös ongelmiin. Molemmissa perimmäinen ajatus on kuinka nopeasti sijoitus maksaa yksinkertaistetuin oletuksin itsensä takaisin. Näillä ja useilla muillakin tunnuslukukertoimilla on kuitenkin paikkansa sidosryhmien työkalupakissa.

Sijoittamisen tunnuslukukertoimet ovat köyhän miehen DCF

Moni ihan menestynytkin sijoittaja sivuuttaa arvottamisen ja keskittyy vertailemaan tunnuslukuja, joilla kylläkin on sijansa jokaisen sijoittajan ja analyytikon työkalupakissa. Kyseessä ei kuitenkaan silloin ole arvonmäärityksestä. Ehkä tunnetuin arvonmäärityksen guru tällä hetkellä, NYU Stern School of Business:in professori Aswath Damodaran, tekee tiukan jaon arvonmäärityksen ja hinnoittelun välillä. Arvonmääritys pitää hänen mukaansa aina sisällään vapaiden kassavirtojen arvioinnin ja diskonttaamisen, kun taas tunnuslukuanalyysi tulee kategorisoida hinnoittelumallien laajaan kirjoon.

Hinnoittelulla on kuitenkin paikkansa sijoittajan työkalupakissa esimerkiksi vertailtaessa alan toimijoita, tehtäessä karsintaa laajasta joukosta yrityksiä tarkemmin analysoitavien firmojen löytämiseksi tai karkean arvion saamiseksi yrityksen arvostustasosta, kun tarkemmalle analyysille ei ole mahdollisuutta. Hinnoittelussa on kuitenkin ensiarvoisen tärkeää tuntea arvottaminen perusteellisesti, koska viime kädessä kaikki toimivat tunnusluvut ovat pitkälle yksinkertaistettuja arvotusmalleja.

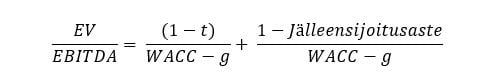

Esimerkiksi nykyisin ehkä käytetyimmän tunnusluvun: Yritysarvo/käyttökate (EV/EBITDA) voimme kääntää vakaan kasvun arvotusmalliin:

Jakamalla molemmat puolet käyttökatteella näemme kertoimeen vaikuttavat arvostusajurit:

Näin ollen sokea tunnusluvun tuijottaminen johtaa eittämättä harhateille. Tunnusluku onkin käyttökelpoinen vasta kun ymmärtää hyväksyttävät erot yrityksissä, jotka saattavat selittää tunnuslukujen eroja. EV/EBITDA-luvun kohdalla todellisia ajureita ovat erot pääoman kustannuksissa, erot kasvuvauhdissa ja paljonko kasvu vaatii pääomaa (ja veroasteen erot, jos firmat ovat eri maissa). ”Matalin EV/EBITDA firma salkkuun” ei siis juuri koskaan ole yksinään toimiva sääntö sijoittajalle, vaan olisi lisäksi saatava matala pääomakustannus ja korkea kasvu rahoitettuna mahdollisimman matalalla jälleensijoitusasteella.

Lopulta tunnuslukujen käytössä onkin aina kyse jonkinlaisesta köyhän miehen arvotusmallista, joka kuitenkin vaatii perusteellisen ymmärryksen arvottamisesta, etteivät ne aja surkeisiin sijoituksiin. Kaikkien muidenkin hyvien vertailulukujen kohdalla pätee sama totuus; ne ovat karkeita yksinkertaistuksia ja niiden käyttämistä kannattaisi välttää kokonaan, ellei omaa perustavanlaatuista käsitystä siitä, mitkä tekijät kulloinkin on yksinkertaistettu mallista pois.

Lopulta turvallisinta onkin käyttää arvonmääritystä ensisijaisesti ja pitää hinnoittelumalleja vain tukena.

Pankitkin käyttävät kassavirtojen ennustamista, vakuudet ovat toissijaisia

Monella omistajalla on edelleen kuvitelma, että pankkilainaan vaikuttavia asioita ovat ainoastaan reaalivakuudet ja mystinen neuvottelutaito, joka selittää eroja eri lainamäärissä suhteessa vakuusarvoon. Käsityksellä olikin aikanaan perää säännellymmän pankkisektorin aikoihin, mutta nykypäivänä asia ei ole näin yksioikoinen.

Edelleen pankit vaativat vakuuksia ja pankkitoimintaa myös säännellään rajusti sen suhteen paljonko riskiä voi ottaa. Tietyssä määrin pankit joutuvat edelleen laittamaan ylisuurta painoarvoa vakuuksille sääntelyn takia. Vakuuksilla onkin selvä sijansa kaikessa lainanannossa, pois lukien kulutusluotot, saahan vakuudet realisoimalla ongelmatilanteessakin jotain takaisin. Asiakkaan konkurssi on kuitenkin pankille aina huonoa bisnestä, oli vakuudet mitkä tahansa. Vakuuksien varaan ei siis pankkitoimintaa voi perustaa.

Tosiasiassa pankeille ensisijaista on saada rahat takaisin korkoina ja takaisinmaksuerinä ajallaan. Takaisinmaksukyvyn arvioimiseksi vakuudet eivät paljoa auta, vaan jälleen tarvitaan tulevien kassavirtojen arvioimista. Toisin kuin monesti kuvitellaan, eivät erot lainansaantikyvyssä yritysten välillä johdu neuvottelutaidoista, vaan ensisijainen selittävä tekijä on suunnitelmien uskottavuus.

Monen hyvän yrityksen potentiaali nostaa lainapääomaa onkin paljon kuviteltua parempi, jos pankille vain osattaisiin esittää uskottava suunnitelma takaisinmaksusta. Parhaimmillaan suunnitelma pitää sisällään seikkaperäisen selvityksen tulevista vapaista kassavirroista.

Kassavirroilla arvottaminen on omistajalle lyömätön monitoimityökalu

Oli sitten kyse projektin valinnasta usean vaihtoehdon välillä, projektin arvottamisesta, koko yrityksen arvottamisesta tai lainan saannin mahdollistamisesta on tulevien kassavirtojen arvioimisella selkeät edut vaihtoehtoihin nähden. Toisaalta monesti saatetaan karttaa kassavirta-analyysiä sen haittapuolien takia: Ne eivät ole asiaan vihkiytymättömälle helppoja ymmärtää, ja kunnollisen kassavirtamallin rakentaminen on kohtuullisen työlästä ja aikaa vievää. Usein kassavirtojen arvioimisesta olisi kuitenkin selkeää liiketoiminnallista hyötyä kustannusten lopulta ollessa mitättömät saatavaan potentiaaliseen hyötyyn nähden, kun virheinvestointi jää tekemättä tai onnistutaan saamaan kasvun turvaava pankkilaina.

Lopulta kyse ei ole edes pelkistä kassavirroista. Tässä maailmassa aidon ymmärryksen, menestymisen tai aidosti uuden löytämisen edellytyksenä on enenevissä määrin se, että asiat ymmärretään niiden perustavanlaatuisimmista tekijöistä lähtien. Suositan siis fundamenteista lähtevää ajattelua yritysrahoituksen ulkopuolellakin.

Saul Schubak

Manager

Kun haluat pohtia yrityksen arvonkasvua ja omistajan vaihtoehtoja tilanteessa kuin tilanteessa, niin varaa tästä keskusteluhetki kanssamme. Keskustelu on aina luottamuksellinen ja sitoumukseton. Varaa aika tästä: